长期过多的货币资金是对股东价值的一种损害,股东投入资金到上市公司的目的,不是让上市公司买银行理财产品,而是希望上市公司把资金投入到更高收益的资产上面,为股东创造更多的价值。

本刊特约作者 郭永清/文

货币资金持有多少比较合适?

资产负债表中第一个项目就是货币资金。我们在看货币资金项目的时候需要注意:不仅需要看货币资金项目本身的金额,而且要查阅公司的其他项目中是否有隐藏的货币资金,一般把购买银行理财的资金(在交易性金融资产或者其他流动资产项目中)、银行结构性存款(其他流动资产项目中),都视同为公司的货币资金(公司把闲置的货币资金用于短时的理财,相当于货币资金换了一个马甲)。

在上市公司分析中,对于非金融企业,我们更多地用“金融资产”项目,该项目包括货币资金、交易性金融资产、衍生金融资产,以公允价值计量且其变动计入其他综合收益的金融资产、以摊余成本计量的金融资产、债权投资、其他债权投资、可供出售金融资产、持有至到期投资、投资性房地产、应收股利和应收利息(正常情况下短期内马上收到现金,视同现金处理)等等。对于多数非金融企业而言,金融资产投资的目的是使用多余的闲置货币资金争取更高的收益率,是货币资金的另一种形式而已。因此,本文中货币资金和“金融资产”具有相同的含义。

货币资金(金融资产)的分析,有很多方面,比如货币资金到底来自哪里,是来自经营活动还是来自于筹资活动?是否存在存贷双高?等等。今天要讨论的是,对于一个正常的公司来说,货币资金是多好还是少好?多少才是合理?

多好还是少好这个问题,一般人都认为这样的问题想都不用想,肯定是多好。我认为,对于不同的公司来说,没有绝对的答案,相对的答案是:够用就好!多少够用?则取决于公司的管理水平。不过,如果一家公司的货币资金一直长期巨额闲置,从股东的角度来说,则不是好事情——公司的目的是为了股东赚钱,而货币资金虽然安全但是收益率实在是太低——安全有余而进取不足,长期闲置的巨额货币资金将损害股东的价值。根据经典的财务理论,如果公司账上有巨额的闲置资金却找不到好的投资方向的时候,那么,就应该把多余的货币资金通过现金分红或者回购的方式归还给股东——股东自己选择超过货币资金利率的投资机会。

目前,市场上存在着一批手握巨额资金、稳健有余但进取不足的公司,其市场表现也很一般——投资者意识到进取不足给股东价值带来的损害。我们以航民股份(5.350, -0.01, -0.19%)(600987.SH)和海兴电力(14.090, 0.00, 0.00%)(603556.SH)为例,进行分析说明。

稳健有余、进取不足的航民股份

航民股份自成立以来,依靠制度创新、技术创新和管理创新,不断做大做强主营业务,形成了以印染为主业,热电、织布、非织造布、海运物流配套发展的稳健高效产业链,坚持“质量第一,信誉至上”的经营方针,纺织印染等主营业务的各项经济技术指标在同行业中处于领先水平,连续多年在中国印染行业协会“十佳企业”排名中名列前茅。“飞航”牌多种纤维混纺面料、高纺真面料及印花面料等在市场上享有较高的知名度,畅销全国,远销东南亚、中东、北美、欧盟和港澳台等国家和地区。部分产品还通过了OeKo-TexStandard100绿色环保认证,出口欧洲获准免检。2018年,公司收购航民百泰100%股权,航民百泰成熟、盈利稳定的黄金饰品加工及批发业务将整体注入上市公司的体系中,上市公司将形成“面料印染+黄金珠宝”双主业、双龙头产业链布局。

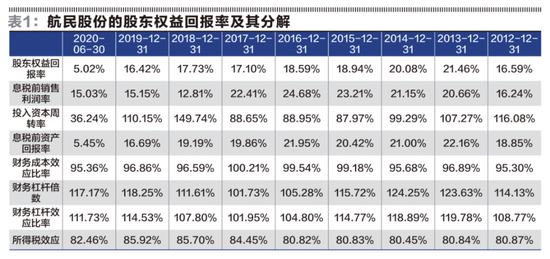

分析历年的数据,可以发现,航民股份的年度加权平均股东权益回报率(ROE)长期维持在15%以上(见表1),即使在2020年上半年新冠疫情的影响下,航民股份的半年度加权平均ROE也达到了5.02%,这在A股上市公司中并不多见。从表1可以看到,航民股份的年度息税前资产回报率基本稳定在15%以上,即每百元的资产投入可以产生15元以上的息税前利润;财务成本效应比率在95%以上,即每百元的息税前利润中不到5元用于支付利息;财务杠杆倍数在110%左右,即每110元的投入资本中,10元左右为有息债务,可以说基本上没有用财务杠杆;所得税效应比率最近几年在85%左右,即航民股份总体上使用15%的企业所得税税率,每100元的税前利润中,15元左右用于缴纳企业所得税。从历史数据来说,航民股份是一家优秀的稳健型公司。

但是,已经有很长一段时间,航民股份市场表现一般,成交不够活跃。其中很重要的一个原因是:公司持有巨额的货币资金,却没有明确的投资项目,只是将货币资金用于持续滚动的银行理财,因此投资者看不到公司的未来增长。

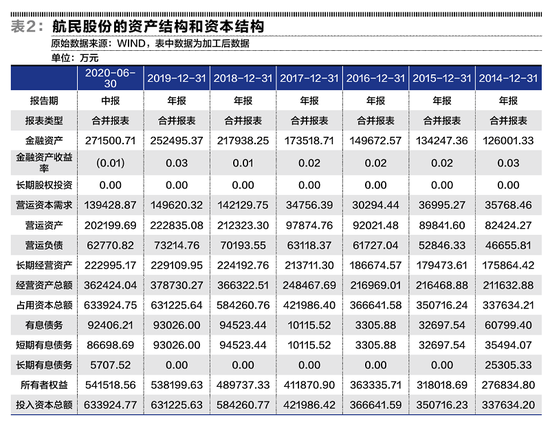

我们调整计算后航民股份的资产结构和资本结构数据见表2。从表2中可以看到,航民股份的金融资产(货币资金以及银行理财为主)从2012年的4.68亿元增长到2020年半年度的27.15亿元,占整个资本总额的比例从23%左右上升到45%左右。那么,这些金融资产为股东赚取了多少利润?其收益率在1%-3%之间。2020年半年度由于金融资产公允价值变动损失影响甚至收益率为负数,这显然距离股东的预期回报差距甚远。也就是说,目前,航民股份45%的资产,其收益率在1%到3%之间。

此外,目前航民股份在手握巨资的情况下,却存在9亿多元的有息债务,也是值得反思的一个问题:既不缺钱,为何借钱?借钱的利率难道低于理财的利率?从航民股份的金融资产收益率判断,理财的收益率显然低于借款的利率,不是一笔划算的交易。

航民股份的巨额货币资金,往好了说,是余粮充足;往坏了说,则是稳健有余、进取不足。如何把手里的金融资产转化为高收益率的资产,是摆在航民股份面前的一道难题。

海兴电力:实业企业还是金融公司?

与航民股份类似,海兴电力也是手握巨额货币资金,从金融资产占资产总额的比例来看有过之而无不及。

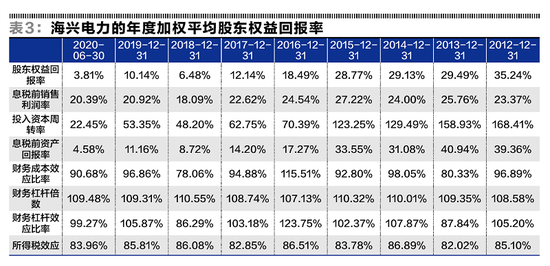

海兴电力的历年的年度加权平均股东权益回报率见表3。从中可见,海兴电力的股东权益回报率从2015年开始大幅下滑,由之前的30%左右下滑到10%左右甚至低于10%(2018年为6.48%)。我们分析具体的五个影响因素,其中:息税前销售利润率虽有波动,但是总体平稳;财务成本效应比率基本在90%-100%之间,偶尔个别年份受到汇兑损益的影响比较低(2013年和2018年);财务杠杆倍数多年下来基本在110%左右;所得税效应比率基本在85%左右;而其中下滑最大的因素则是投入资本周转率,从2012年的168.41%下滑到2018年最低的48.20%。

在主业没有变化的情况下,为什么海兴电力的投入资本周转率会从2012年的168.41%下降到2018年的48.20%?可以从分析海兴电力的资产结构找到最主要的原因,在于金融资产的金额过大、比重过高。海兴电力的资产结构和资本结构数据见表4。

以2018年为例,海兴电力2018年金融资产为33.01亿元,长期股权投资为2963.83万元,营运资本需求为75141.24万元,长期经营资产为10.12亿元,营运资本需求和长期经营资产相加后的经营资产总额为14.22亿元。也就是说,2018年,海兴电力69.45%的资产是金融资产,不到30.55%的资产为经营资产,由于大比例的金融资产只能带来少量的利息收入和短期投资收益、无法产生营业收入,由此导致了公司的资产周转率的大幅下滑。

海兴电力的资产结构中,2019年和2020年金融资产所占的比重不仅没有下降,反而有所上升,已经超过70%以上,这已经成为制约公司股东价值的重大因素。在金融资产比重如此高的情况下,问题来了:海兴电力到底是实业企业,还是金融公司?

与航民股份类似,海兴电力在持有巨额金融资产的同时,银行贷款越来越多,存在着资金管理不善的问题。而巨额金融资产无法产生足够的收益回报率满足股东的需求,因此,海兴电力的股价从上市以后,一直处于下跌过程中。如何让海兴电力成为真正的实业企业,是海兴电力董事会和高管层亟须解决的重大挑战,也是投资者在是否买入海兴电力时需要思考的关键问题。

- 中国6G研发去年已开始 概念股名单来了2020-11-26

- 免费研报精选:低估值高股息率下配置吸引力凸显 电力标的全面梳理2020-11-26

- 高盛建议高配A股!明年将迎来股票收益大年2020-11-26

- 收评:两市高开低走创指跌2.22% 白酒板块大跌2020-11-25

- 开盘:三大指数高开沪指涨0.43% 采掘服务板块活跃2020-11-25

- 资源系基金大涨 公募短期看好顺周期股2020-11-24