数据来源:公司招股书

近日,深圳市睿联技术股份有限公司(简称“睿联技术”)首次对外披露招股书,欲冲刺创业板。

报告期(指2019年、2020年和2021年,下同)内,睿联技术研发费用远低于同期销售费用。此次IPO,睿联技术计划募资11.23亿元,用于研发中心升级等项目。记者注意到,在看似与主营业务相关背后,公司却投入大笔资金用来购置房产和装修。此外,睿联技术一方面拟募资补流,另一方面在报告期内大举分红超2亿元。

研发费用率较低

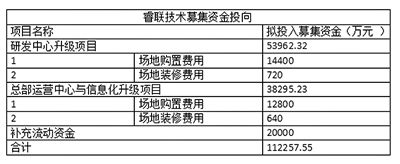

据招股书介绍,睿联技术主要从事自主品牌“Reolink”的家用视频监控产品软硬件的研发、生产和销售,以线上平台为主要销售渠道,重点面向海外消费市场。此次IPO,睿联技术计划募资112257.55万元,分别用于研发中心升级项目、总部运营中心与信息化升级项目和补充流动资金。其中研发中心升级项目计划投入53962.32万元,占此次募资总额的48.07%。

睿联技术表示,家用视频监控是一个技术密集型行业,涉及到产品软硬件系统开发技术、音视频处理技术等多个领域的技术。公司所处行业属于技术密集型行业,公司根据市场需求和技术进步,需要持续增加研发投入,不断推出新产品以巩固公司的竞争优势。记者注意到,和同行业公司相比,睿联技术的研发费用率较低。

财务数据显示,报告期内睿联技术实现营业总收入分别为5.25亿元、9.60亿元和13.67亿元,其中2020年和2021年分别同比增长83.02%和42.41%。同期研发费用分别为4076.64万元、3245.12万元和4728.39万元,其中2020年同比下滑20.40%,和当期营收规模的增长并不匹配。

在招股书中,睿联技术共列举了安克创新、华宝新能和影石创新等3家公司作为同行业可比公司,报告期内其平均研发费用率分别为8.07%、6.78%和4.49%,而睿联技术仅有7.77%、3.38%和3.46%,低于同行业公司平均值。此外,截至2021年末,睿联技术共107名研发人员,占员工总数的23.73%;同期安克创新共1605名研发人员,占员工总数的45.44%;华宝新能共197名研发人员,占员工总数的22.93%;截至2021年6月末,影石创新共288名研发人员,占员工总数的46.30%(2021年数据未披露)。可见,在研发人员及占比方面,睿联技术仍低于同行业均值。

此外,记者还发现,截至招股书签署日,睿联技术拥有境内外各项专利41项,其中境内外发明专利12项,发明专利均在报告期内取得,睿联技术在申请的境内外发明专利23项。上述发明专利是否在报告期内产生收入?公司是否存在突击申报发明专利以凸显公司创新特征等情况?对此,记者联系睿联技术方面,但截至发稿前并未得到回复。

平台销售费用大增

报告期内,睿联技术线上销售收入分别为46402万元、85895.59万元和123390.44万元,分别占当期产品销售收入的88.74%、89.84%和90.68%。公司主要销售渠道包括亚马逊、eBay、速卖通和官网等,其中通过亚马逊平台实现销售额占当年合计产品销售收入的比例分别为65.00%、67.90%及63.80%。此类电商平台对卖家销售商品会按比例收取一定的平台服务费用,包括平台订阅费或年费、平台销售佣金等。

随着销售规模的增长,睿联技术所支付的平台费用越来越高,报告期内分别为4123.45万元、6867.00万元和9704.14万元。此外,报告期内睿联技术还分别支付了3687.41万元、6669.20万元和9285.75万元的市场推广费,主要系亚马逊平台站内广告费、谷歌搜索引擎广告费等线上广告服务费。在上述因素的影响下,导致报告期内睿联技术销售费用较高,分别为15278.26万元、16700.53万元和24541.52万元,占当期营业收入的29.13%、17.40%和17.95%,为各项期间费用之首。

由于线上平台的销售特点,睿联技术主要在亚马逊FBA仓及第三方海外仓库置备存货,以保证产品供应的及时性。随着公司销售规模的不断扩大,库存商品的规模也呈上升趋势。截至报告期各期末,睿联技术的存货账面金额分别为15021.48万元、30833.13万元和41134.35万元,分别占当期流动资产的64.95%、71.20%和78.45%。其中库存商品分别为5896.60万元、6495.66万元和14810.37万元;在途商品分别为3230.74万元、11909.96万元和9815.86万元,主要为公司从国内运往亚马逊FBA仓或海外第三方仓途中的商品。

通过上述销售模式,使得睿联技术产品主要销往美国、欧洲等地区,报告期内其境外收入占营业收入的比例超过99%。睿联技术外销业务主要以美元、欧元等货币为结算币种,汇率受全球政治、经济影响呈现一定波动。睿联技术称,未来若美元、欧元等货币兑人民币汇率出现重大波动,可能对公司的收入和财务费用带来不确定性的影响,进而影响公司经营业绩。报告期内,公司汇兑净收益金额分别为109.15万元、-2041.94万元和-1784.66万元。

募投项目存疑

此次IPO,睿联技术计划募资20000万元用于补充流动资金。睿联技术表示,报告期内,公司营业收入实现快速增长,现阶段公司处于快速发展阶段,随着经营规模的进一步扩张,公司在原材料采购、营销支出等方面存在较大资金需求。记者注意到,和同行业公司相比,睿联技术偿债能力较弱,但报告期内却大举分红。

招股书显示,2019年和2020年,睿联技术资产负债率分别为49.95%和53.48%,而同期同行业公司平均值分别为43.32%和35.96%;2019年和2020年,睿联技术的流动比率分别为1.95倍和1.76倍,速动比率分别为0.68倍和0.51倍;同期同行业公司平均流动比率为2.98倍和3.24倍,速动比率分别为2.11倍和2.44倍(2021年数据未披露)。截至2021年末,睿联技术流动负债合计为21533.74万元,而账面上的货币资金仅有6776.87万元。

一方面,睿联技术募资用于补充流动资金,而另一方面却在报告期内大举分红。据招股书显示,2020年和2021年,睿联技术分别现金分红10550万元和11700万元,同期睿联技术归母净利润分别为18580.04万元和24859.58万元,分红金额合计占当期归母净利润的51.22%。目前,睿联技术总股本为9000万股,刘小宇、王爱军各持有公司27.12%的股份,合计持有54.24%的股份。从二人的持股比例来看,2020年和2021年可分到上亿元现金。

除了募资补流外,记者还研究了睿联技术另外两大募投项目,发现在看似和主营业务相关的背后,公司却拟投入大笔资金用来购置房产和装修。其中,研发中心升级项目拟投入53962.32万元,场地购置和装修费用合计为15120万元;总部运营中心与信息化升级项目拟投入38295.23万元,场地购置和装修费用合计为13440万元,二者合计为28560万元,占计划募资总额的25.44%。

然而,从睿联技术的生产模式来看,这是一家典型的“轻资产”公司。据招股书显示,目前睿联技术主要采用以外协加工为主的生产模式,没有拥有任何自有房屋建筑和土地使用权,主要经营场所均通过租赁方式取得,固定资产原值不到200万元。对于上述募投项目涉及购置房产的合理性和必要性、是否涉及房地产开发或相关经营业务、与公司未来发展产能是否相匹配、是否符合监管政策等问题,记者试图采访睿联技术方面,但截至发稿前,尚未得到回复。对于睿联技术存在的其他问题,将持续关注。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 募资补流前大举分红 拟投入巨资购房装修2022-06-20

- “靠数据线起家”绿联科技冲刺上市: 高瓴“踩点”入股 未来业绩存不确定性2022-06-20

- 科创板IPO过会后放弃!蓝箭电子现要去创业板,参股35%公司被“限高”2022-06-17

- IPO定价频遭问询 注册制新股市盈率回落2022-06-16

- 20家承销商IPO投价报告遭问询 占比逾七成2022-06-15

- 年内86家拟上市企业终止IPO 77家主动撤回占比近九成2022-06-14