科创板IPO上会前夕,百奥赛图(北京)医药科技股份有限公司(以下简称:百奥赛图)交出了一份看似亮眼的成绩单,却在财务数据背后隐藏着盈利可持续性、政府补助依赖及资产质量等多重风险。

9月24日,百奥赛图(北京)医药科技股份有限公司将迎来科创板IPO上会的关键时刻。

作为一家已在港交所上市的企业,百奥赛图此次回归A股计划募集资金11.85亿元。

尽管公司2025年上半年成功实现扭亏为盈,营收同比增长51.3%至6.21亿元,净利润4800万元,但百奥赛图已经触发15条财务风险预警指标,令人对其盈利质量和持续经营能力产生质疑。

盈利可持续性存疑

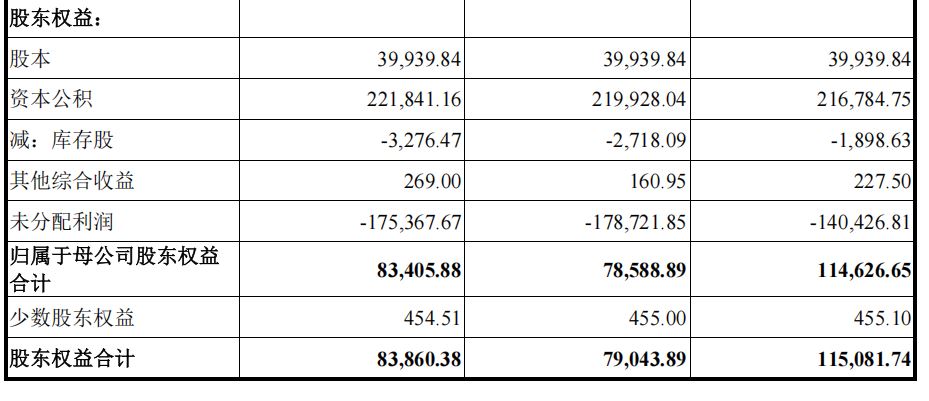

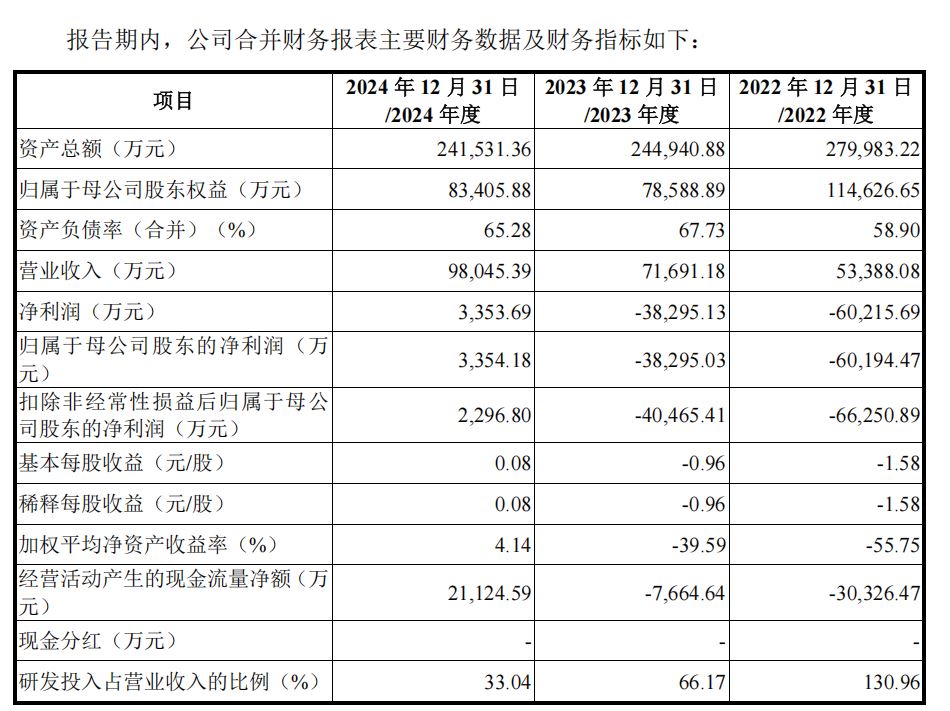

百奥赛图在报告期内刚刚实现扭亏为盈,但存在大额累计未弥补亏损。截至2024年12月31日,公司未分配利润为-17.5亿元。

数据来源:百奥赛图(北京)医药科技股份有限公司招股书上会稿

这种深陷累计亏损的状况意味着公司短期内难以进行股东分红,增加了投资者的风险。

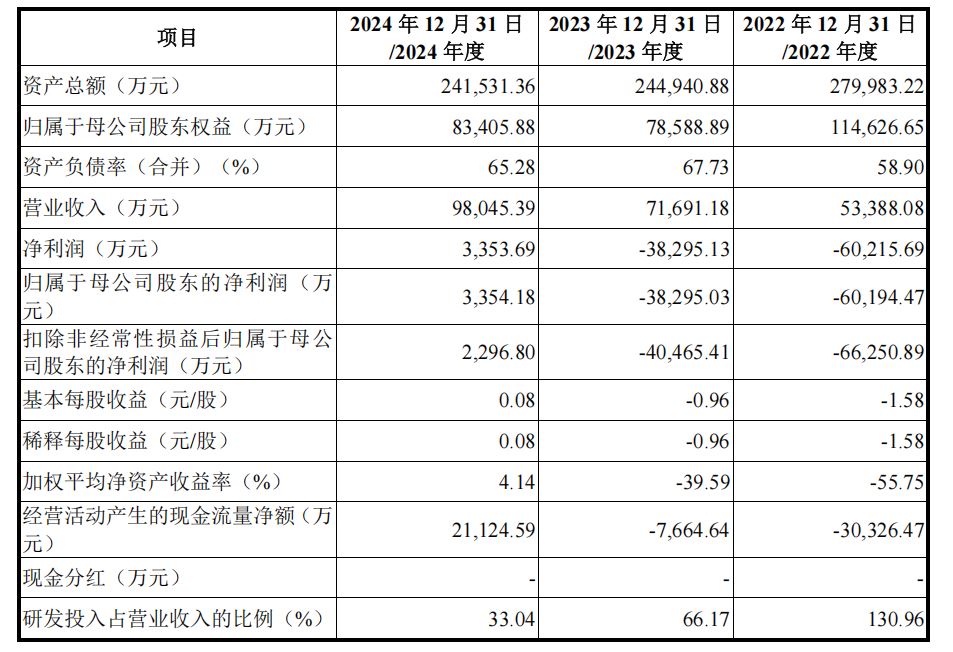

更令人担忧的是,公司盈利质量存在明显问题。2024年,百奥赛图实现净利润3354.18万元,但非经常性损益与净利润之比高达31.53%,表明公司盈利很大程度上依赖非主营业务收入。

数据来源:百奥赛图(北京)医药科技股份有限公司招股书上会稿

政府补助依赖症

报告期内,百奥赛图获得相当规模的政府补助。如果未来政府补助政策发生变动或补助金额减少,将对公司利润产生直接影响。

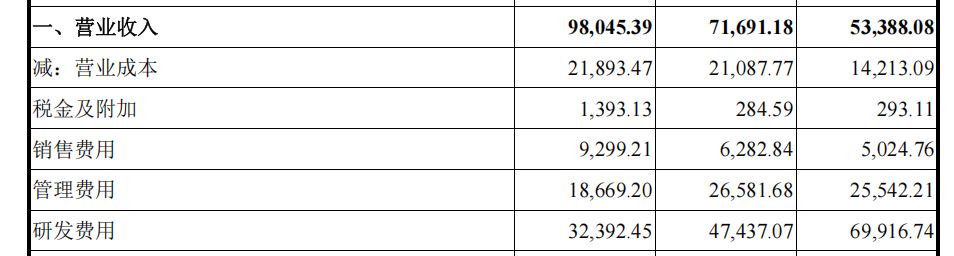

财务数据显示,公司2024年财务费用为0.8亿元,占同期净利润之比高达231.94%,这意味着财务费用严重吞噬利润,进一步凸显了公司对政府补助等外部资金来源的依赖。

数据来源:百奥赛图(北京)医药科技股份有限公司招股书上会稿

资产质量与运营效率问题

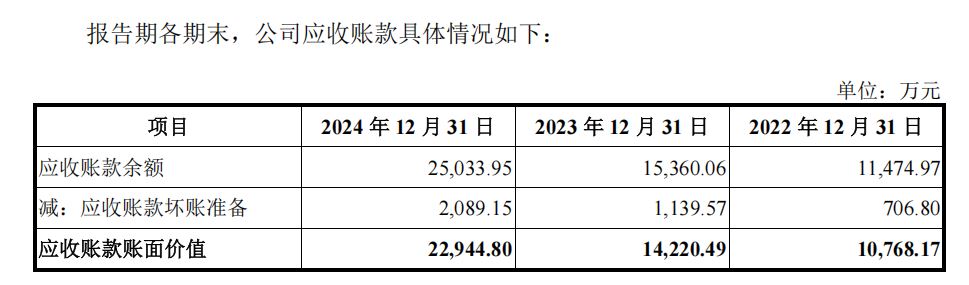

在资产质量方面,百奥赛图存在多项令人担忧的问题。公司应收账款增速高于营业收入增速。2024年,公司应收账款较期初增长61.35%,而营业收入同比增长仅为36.76%,表明公司在回款能力方面可能存在问题。同时,公司应收账款周转率低于行业均值。2024年,公司应收账款周转率为5.28,低于行业均值6.6,进一步证实了公司在应收账款管理效率方面的不足。此外,公司的应收类资产大于应付类负债,这表明其在产业链中的话语权有待加强。

数据来源:百奥赛图(北京)医药科技股份有限公司招股书上会稿

研发投入持续下降

作为一家生物医药企业,研发投入是维持核心竞争力的关键。然而,百奥赛图的研发费用却呈现持续下降趋势。

近三期完整会计年度内,公司研发费用分别为7亿元、4.7亿元、3.2亿元,研发费用占营业收入的比例分别为130.96%、66.17%、33.04%。

数据来源:百奥赛图(北京)医药科技股份有限公司招股书上会稿

这种研发投入的持续下降,令人担忧公司是否能够保持技术领先优势,应对基因编辑技术领域的快速迭代和竞争。

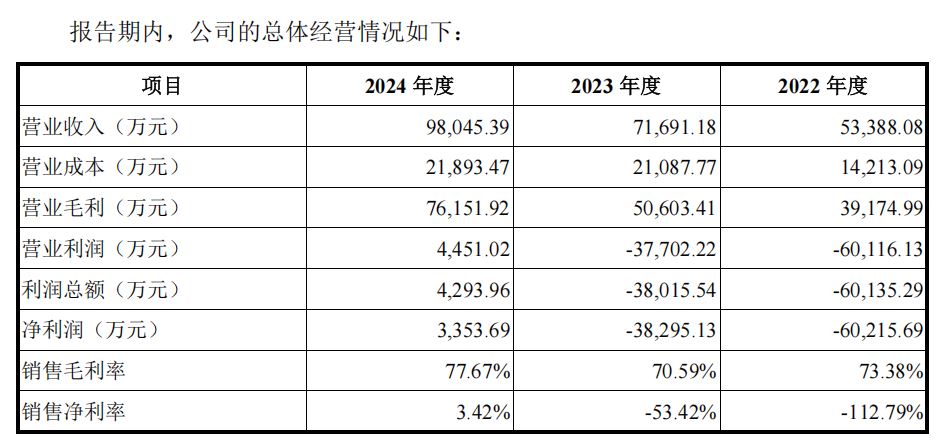

毛利率异常波动

百奥赛图的毛利率表现异常波动。近三期完整会计年度内,公司毛利率分别为73.38%、70.59%、77.67%,最近两期同比变动分别为-3.81%、10.04%。

尽管公司2024年毛利率为77.67%高于行业均值的68.94%,但其应收账款周转率却低于行业均值,这种反差可能意味着公司为提高毛利率而采取了更为宽松的信用政策。

数据来源:百奥赛图(北京)医药科技股份有限公司招股书上会稿

资产负债水平高企

与同行相比,百奥赛图的资产负债水平明显偏高。2024年,公司资产负债率为65.28%,高于行业均值24.72%,几乎是行业平均水平的三倍。

数据来源:百奥赛图(北京)医药科技股份有限公司招股书上会稿

高资产负债率意味着公司财务风险较高,抗风险能力较弱,在经济下行周期或行业调整期可能面临更大的经营压力。

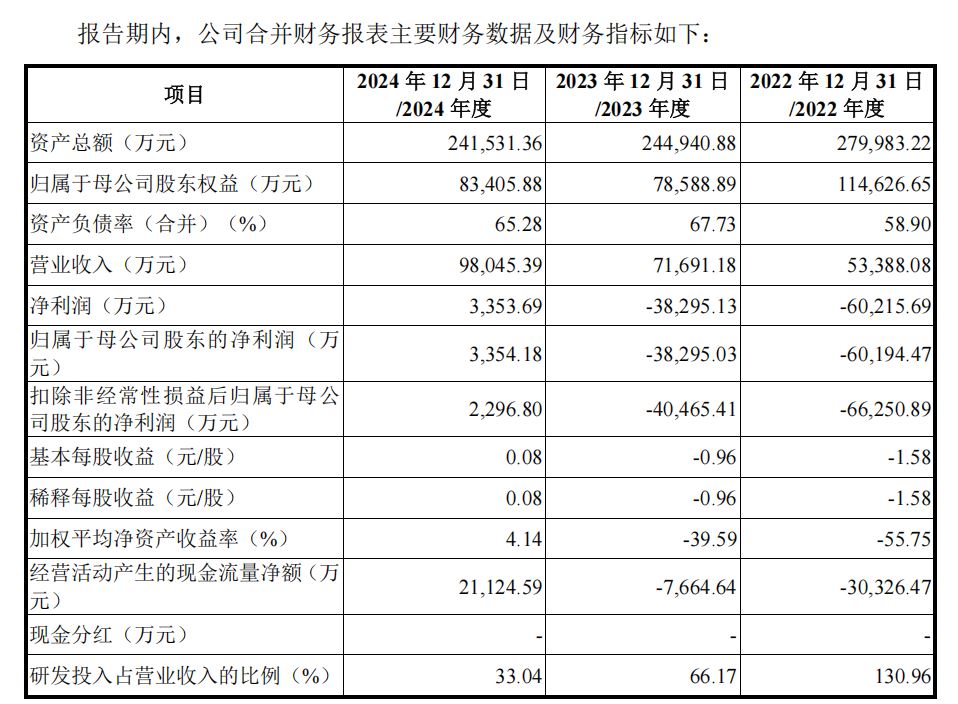

现金流与盈利质量不匹配

尽管百奥赛图2024年实现了盈利,但公司经营活动净现金流却呈现剧烈波动。

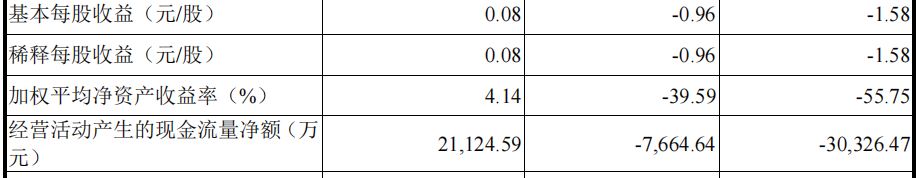

报告期内,公司经营活动净现金流分别为-3.03亿元、-7664.64万元、2.11亿元,同比变动74.73%、375.61%。

这种剧烈波动表明公司现金流与盈利质量之间存在不匹配现象,盈利质量的稳定性和可持续性存疑。

生物医药行业本身具有研发周期长、投入大、风险高的特点。百奥赛图面临的财务风险也是许多创新药企共同面临的挑战。

然而,投资者需要警惕的是,公司2024年净利润增速骤升,达到108.76%,而上一期增速为36.4%。

这种盈利增速的突然大幅提升是否可持续,还需要时间和市场的检验。

截至2024年12月31日,公司加权平均净资产收益率仅为4.14%,远低于市场预期,反映出公司运用自有资本的效率并不高。

数据来源:百奥赛图(北京)医药科技股份有限公司招股书上会稿

面对科创板上市委的审议,百奥赛图需要证明的不仅是其技术的先进性,更是其盈利模式的可持续性和财务稳健性。

郑重声明:智慧观察发布此信息的目的在于传播更多信息,与本站立场无关。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,决策需谨慎。

- 百奥赛图冲刺科创板:盈利背后暗藏15项财务风险2025-09-23

- 奥美森今日申购:智能装备隐形冠军跨领域渗透,市盈率12.52倍2025-09-22

- 新广益IPO大考:面临五大风险挑战2025-09-19

- 元创股份IPO进程中的七大关注点:客户集中度与应收账款管理引关注2025-09-19

- 4家企业首发事项即将上会,多元板块布局凸显市场活力2025-09-18

- 美妆产业迎上市潮:超30家公司备战IPO 港股成热门选择2025-09-17