强一半导体(苏州)股份有限公司(以下简称“强一股份”)即将上会,这家被称为“国产探针卡龙头”的企业,凭借全球排名从第九跃升至第六的行业地位,以及2024年净利润激增1149.33% 的业绩表现,向资本市场发起冲击。

在光鲜数据的背后,强一股份却潜藏着令监管和投资界担忧的诸多隐患。从客户高度集中到关联交易迷雾,从异常毛利率到激进的扩产计划,这些风险相互关联,共同构成了一张可能制约其未来发展的风险网。

高度依赖的客户结构

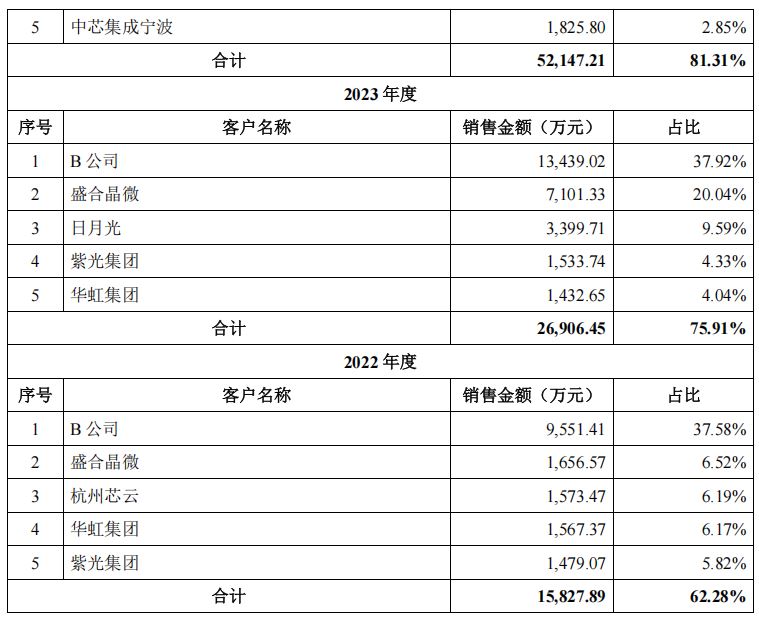

强一股份招股书显示,报告期内公司前五大客户销售占比从62.28%飙升至82.84%,集中度居高不下。

数据来源:强一半导体(苏州)股份有限公司ipo招股书上会稿

更为关键的是,公司对单一客户B公司存在“重大依赖”。若合并考虑B公司及已知为其芯片提供测试服务的收入,该比例在2025年上半年已达到惊人的82.83%。

这一数据意味着,强一股份的命运几乎与B公司深度捆绑。

B公司作为全球领先的芯片设计企业,其芯片系列多且出货量大,采购的中高端探针卡数量多,产品技术附加值和毛利率也相对较高。

然而招股书也坦言:“公司占B公司探针卡采购份额已经相对较高,未来进一步大幅增长的空间相对较小。”

这种依赖绝非单向。任何导致B公司采购额下降的事项,都将产生连锁反应,进一步影响为B公司提供测试服务的厂商对强一股份的采购额。

错综复杂的关联交易

强一股份的关联交易问题不仅体现在销售端,同样存在于采购端。公司与实控人周明控制的圆周率半导体(南通)有限公司存在着深度绑定关系。

南通圆周率由强一股份实控人周明于2021年4月设立,成立仅一年后便与强一股份发生深度业务往来。

2022年和2023年,强一股份将功能板、芯片测试板业务整体转至南通圆周率,包括相关设备、原材料,并结算了项目设计费,且此次业务转让“主要基于账面价值交易”。

更让人困惑的是南通圆周率的经营状况。该公司自成立以来持续亏损,累计亏损额已超过1.5亿元。

一家持续亏损的企业,如何能成为强一股份的重要供应商?这背后的商业实质究竟是什么?

激进的扩产计划

强一股份此次IPO计划募集15亿元,其中12亿元将投向南通探针卡研发及生产项目。该项目的扩产规模引发了市场对其产能消化能力的担忧。

根据募投计划,公司将新增2D MEMS探针卡产能1500万支探针、2.5D MEMS探针卡产能1500万支探针,以及薄膜探针卡产能5000张。

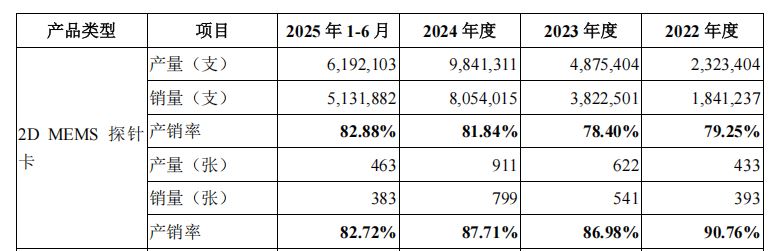

然而,从公司现有产品的产销数据来看,此次扩产计划的合理性存疑。

2022年至2024年,强一股份2D MEMS探针卡的产销率连续三年均低于85%,反映出当前产能尚未完全消化。

更值得关注的是,2022年到2024年,2D MEMS探针卡总销量为393张、541张、799张,而此次募投项目中仅薄膜探针卡一项便计划新增5000张产能,这一产能规模是过去三年2D MEMS探针卡总销量的4.7倍。

数据来源:强一半导体(苏州)股份有限公司ipo招股书上会稿

与激进的扩产计划形成对比的是,强一股份报告期内的存货压力持续加剧,且跌价风险显著高于行业平均水平。

各期末,强一股份存货跌价准备分别为1063.16万元、2007.88万元和2517.02万元,不仅金额持续扩大,占存货账面余额的比例也从2022年的11.78%,攀升至最新期末的24.35%,显著高于可比公司约10%的平均水平。

数据来源:强一半导体(苏州)股份有限公司ipo招股书上会稿

强一股份的案例呈现了科创板拟上市企业的典型矛盾:一方面是技术突破和国产替代的宏大叙事,另一方面是客户依赖、关联交易、异常财务数据等现实问题。

随着科创板审核的日益成熟,监管层对企业的审查已不再局限于表面的财务数据,而是更加关注持续经营能力及独立发展能力的本质。

强一股份IPO的成败,将成为市场审视科创板审核标准的一个窗口。

- 强一股份IPO背后:与神秘B公司深度捆绑的三大风险2025-11-11

- 本周新股申购迎来轮胎巨头,全球巨胎领军者登陆A股2025-11-10

- 大明电子登陆沪市主板,深耕汽车电子赛道,机遇与挑战并存2025-11-06

- 港股IPO市场活跃:前十月募资额超2164亿港元,新兴产业成主力2025-11-05

- 本周A股5家企业迎IPO大考 陕旅拟募资15.55亿元领跑2025-11-03

- 江西红板科技IPO隐忧:业绩波动与毛利率异动背后暗藏多重风险2025-10-30