随着深圳市尚水智能股份有限公司(以下简称“尚水智能”)创业板IPO进入关键上会阶段,其招股说明书揭示的诸多风险因素引发监管与市场高度关注。尽管公司报告期内营收呈现增长,但其净利润在2024年却出现大幅下滑,叠加对单一客户的严重依赖、产品结构单一、核心市场份额萎缩等多重隐忧,其持续盈利能力与成长性正面临严峻拷问。

业绩“变脸”:净利润暴跌,增长持续性存疑

招股书显示,2022年至2024年,尚水智能营业收入虽保持增长,但净利润却上演“过山车”。2023年净利润同比大增后,2024年却同比骤降34.90%。公司解释为软件企业增值税即征即退政策影响及产品毛利变动,但这一剧烈波动已暴露出其盈利基础的脆弱性。更值得警惕的是,公司预计2025年在手订单毛利率已大幅下滑至25%左右(剔除新业务后约30%),与报告期内曾高达57.08%的毛利率相去甚远,未来盈利能力承压巨大。

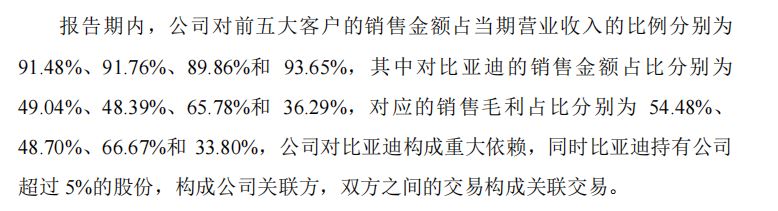

命悬“迪链”:比亚迪“既当股东又当客户”,关联交易占比畸高

尚水智能面临的最突出风险,莫过于对单一客户比亚迪的深度绑定。报告期内,公司对比亚迪的销售收入占比最高达65.78%,销售毛利占比最高达66.67%。同时,比亚迪作为持有公司超过5%股份的关联方,双方交易构成重大关联交易。这种“客户+股东”的双重角色,引发了市场对交易公允性、独立性以及公司抗风险能力的强烈质疑。若比亚迪自身经营或采购策略生变,或合作关系被替代,将对尚水智能业绩造成毁灭性打击。

数据来源:深圳市尚水智能股份有限公司ipo招股书上会稿

公司对应收比亚迪款项中大量使用的“迪链”凭证,虽称信用风险极低,但其兑现周期波动、会计处理方式(未计提坏账准备)的合理性,也留下了财务风险的伏笔。

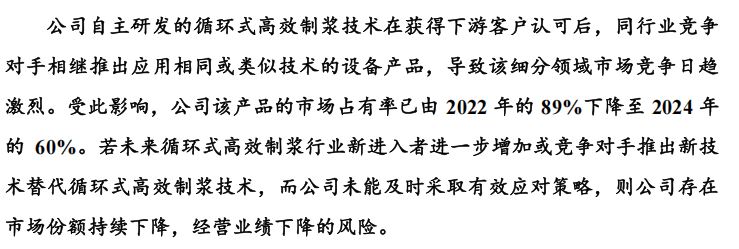

产品与市场隐忧:拳头产品市占率锐减,新领域拓展前景不明

尚水智能的收入高度依赖于其首创的循环式高效制浆系统,该产品营收占比常年超过90%,产品结构极度单一。然而,公司的核心技术优势正在被快速侵蚀。随着竞争对手纷纷涌入,其循环式高效制浆系统的市场份额已从2022年的89% 急剧下滑至2024年的60%。若无法有效应对竞争或出现技术迭代,市占率恐将进一步萎缩。

数据来源:深圳市尚水智能股份有限公司ipo招股书上会稿

尽管公司声称正积极向锂电池极片制造其他环节及化工、食品等新领域拓展,但相关进展与成效在招股书中并未得到有力验证,能否成功开辟“第二增长曲线”仍是未知数。

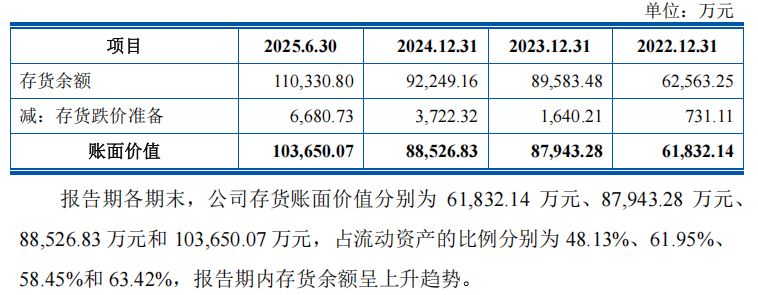

运营风险堆积:存货高企、验收周期拉长,现金流面临考验

公司的运营效率亦令人担忧。报告期各期末,存货账面价值持续攀升,截至最近一期已超10亿元,占流动资产比例超过63%。其中,发出商品占比极高,一旦客户项目延期、取消或出现支付问题,将带来巨大的存货跌价和资金沉淀风险。

数据来源:深圳市尚水智能股份有限公司ipo招股书上会稿

同时,主要项目的验收周期从2022年的平均12.88个月大幅拉长至最近一期的26.75个月,严重影响了收入确认的及时性和现金回流速度。报告期内应收账款规模也保持高位,且长账龄款项占比不小,坏账风险不容忽视。

行业逆风:政策退坡、竞争白热化,技术迭代带来不确定性

尚水智能所处的锂电池智能装备行业,正面临新能源汽车补贴政策退坡带来的全产业链降本压力,行业竞争日趋激烈。此外,锂电池制造技术路线(如半干法、干法电极)仍在快速演进中,存在技术迭代风险。若公司研发跟进不及,恐将错失未来市场。

IPO扩产悖论:重资产转型与市场消化能力的矛盾

本次IPO,尚水智能拟募集资金建设制造基地,这将使其从“轻资产”模式转向“重资产”模式。项目建成后,每年新增折旧摊销预计将侵蚀数千万元净利润。在当前核心产品市场占有率下滑、行业扩产趋于理性的背景下,新增产能能否被有效消化,将直接决定此次扩产是成为发展引擎还是业绩拖累。

综上,尚水智能的IPO之路布满荆棘。其看似亮眼的营收增长背后,是净利润的不稳定、对单一客户的深度依赖、核心竞争力的衰减以及诸多内部运营风险。在创业板强调“三创四新”和持续经营能力的审核导向下,公司能否向深交所上市委充分论证其已摆脱对单一客户的严重依赖、具备应对激烈市场竞争和产业变革的核心能力,将是其能否成功过会的关键。市场正密切关注其上会表现及监管问询重点。

- 尚水智能“高增长神话”存疑:净利腰斩、客户集中度奇高,单一客户依赖风险凸显2025-12-15

- 固态电池企业卫蓝新能源启动创业板IPO 行业产业化进程提速2025-12-12

- 宏明电子上会临考:业绩连降、价格承压、问题频出,闯关创业板前景堪忧2025-12-11

- SpaceX筹划万亿美元IPO,2026年上市预期引燃太空竞赛2025-12-10

- IPO前夜隐患重重:慧谷新材冲刺创业板面临多重拷问2025-12-09

- 本周5只新股开启申购:新能源热管理龙头领衔,光通信芯片“尖兵”亮相2025-12-08